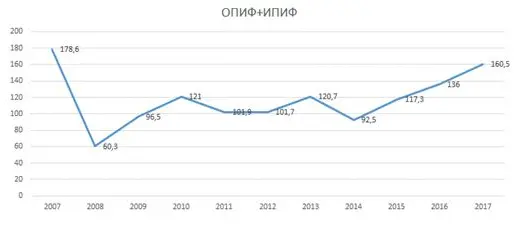

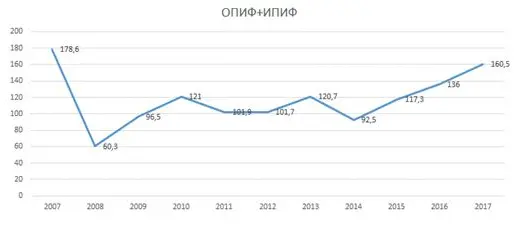

Индустрия паевых инвестиционных фондов обновила рекорд десятилетней давности. По данным Национальной лиги управляющих, в мае чистый приток в открытые фонды составил 6,2 млрд рублей — это максимум за всю историю рынка ПИФов. Последний рекорд был установлен в далеком 2007 году, тогда в феврале было привлечено 5,8 млрд рублей (столько же привлечено в апреле этого года). Совокупная стоимость чистых активов открытых и интервальных ПИФов на 2 июня 2017 года составила 160,6 млрд рублей (178,6 млрд рублей по итогам 2007 года).

Несмотря на рекорды по привлечению, доля ОПИФов и ИПИФов в совокупном объеме активов под управлением УК составила 2,6% на конец I квартала 2017 года, рассказывает директор по корпоративным рейтингам «Эксперт РА» Александра Таранникова. На конец I квартала 2016 года эта доля составляла 2,5%. «Доля этого направления в структуре активов под управлением УК стабильно невысока, несмотря на рост стоимости чистых активов фондов в абсолютном выражении, который за период с 31 марта 2016 по 31 марта 2017 года составил 28 миллиардов рублей», — отмечает Таранникова.

ПИФы против депозитов: кто кого?

По данным Investfunds.ru, лидерами по доходности в мае стали фонды, инвестирующие в акции и ETF. В топ-3 вошли «Сбербанк — Глобальный Интернет» (доходность за месяц — 2,89%, с начала года — 24,94%, инвестирует в акции Mail.ru Group, QIWI, Amazon, «Яндекс»), «Сбербанк — Европа» (доходность за месяц — 3,94%, с начала года — 8,34%, через ETF Ishares Eurostoxx 50 инвестирует в крупнейшие компании Евросоюза) и «Райффайзен — Европа» (доходность за месяц — 4,4%, с начала года — 9,18%, также инвестирует в ведущие европейские компании через iShares MSCI Eurozone ETF).

А вот лидерами по привлечению (и в мае, и с начала года) остаются облигационные ПИФы. В топ-3 вошли «Сбербанк — Фонд перспективных облигаций» (за май привлечено 2 млрд рублей, с начала года — 6,4 млрд рублей), «Альфа-Капитал Облигации плюс» (824 млн рублей в мае, 3,4 млрд рублей с начала года) и «Райффайзен — Облигации» (776 млн рублей в мае, 3,3 млрд рублей с начала года). Первый фонд инвестирует в российские рублевые облигации второго и третьего эшелонов, доходность с начала года — 5,86%; второй — в государственные, муниципальные и корпоративные облигации, доходность с начала года — 5,99%; третий — также в государственные, муниципальные и корпоративные облигации, доходность с начала года — 4,24%.

«Инвесторы, которые сейчас инвестируют в облигационные ПИФы, — это преимущественно люди, у которых погашаются депозиты. Открывать новые вклады при текущем уровне ставок они не хотят, и альтернативой выступают облигационные ПИФы. К тому же на фоне замедления инфляции ЦБ начал снижать ключевую ставку, а это создает потенциал роста облигационного рынка», — говорит аналитик УК «Альфа-Капитал» Андрей Шенк. По его словам, эти инвесторы преимущественно консервативны, их задача — сохранить сбережения и защитить их от инфляции. Поэтому ПИФы акций для них — слишком рисковый и волатильный продукт.

«По-прежнему большая часть инвесторов не готова брать на себя риск снижения стоимости активов, что возможно при инвестициях в акции и прочие активы, — подтверждает начальник управления маркетинга и продаж УК „Райффайзен Капитал“ Константин Кирпичев. — Тем не менее, нельзя однозначно сказать, что инвесторы отказываются от инвестиций в акции или ETF. По нашему опыту, инвесторы держат в портфеле долю акций, просто она значительно ниже доли облигаций. В среднем от 5% до 20% акций при 80% облигаций». Кирпичев отмечает, что банки также постепенно активизируют продажу паев ПИФов, поскольку для многих из них она становится все более выгодной. В этом смысле интересы банка и клиентов совпадают, что дает возможность для роста объемов привлечения, поясняет эксперт.

Рост привлечений в ПИФы акций исторически связан с ростом экономики и/или цен на нефть, рассказывает управляющий директор, руководитель отдела управления акциями УК «Сбербанк Управление активами» Евгений Линчик. С начала года нефть упала примерно на 10%, а экономика выросла приблизительно на 1%: как следствие, рынок падает, и инвесторы стараются избегать акций. «Когда-либо развернется нефть, либо экономика начнет значительно расти, мы увидим, вслед за ростом рынка, притоки в ПИФы акций», — полагает Линчик. Его коллега Евгений Коровин, управляющий директор, руководитель отдела управления бумагами с фиксированной доходностью УК «Сбербанк Управление активами», считает, что из-за смягчения денежно-кредитной политики ЦБ доходность от вложения в рублевые облигации на горизонте 12 месяцев может составить 10–13%. «Это существенно выше текущей инфляции в 4% и выглядит очень привлекательно с учетом низкого/умеренного риска», — отмечает Коровин.

По мнению участников рынка, в ближайшие месяцы спрос на фонды акций не вырастет. Скорее, увеличится отток из них. «А вот приток в фонды облигаций сохранится, — прогнозирует Константин Кирпичев. — Особенно если крупнейшие банковские сети продолжат наращивать свою активность в привлечении инвесторов». По его мнению, при развороте на рынке нефти (падении цены ниже 50 долларов за баррель) возможен спрос на фонды, базовый актив в которых номинирован в валюте (фонды фондов).

Перспективы — в IT-секторе

В тройку лидеров по доходности с начала года вошли фонды, инвестирующие в акции IT-компаний. На первом месте — уже упоминавшийся «Сбербанк — Глобальный Интернет», на втором — «Альфа-Капитал Технологии» (инвестирует в акции высокотехнологических компаний — Alphabet, Cisco, Adobe Systems, доходность с начала года — 14,36%), на третьем — «Райффайзен — Информационные технологии» (инвестирует в акции МТС, «МегаФона», «Яндекса», Mail.ru Group, Apple, доходность с начала года — 12,90%).

«На наш взгляд, IT-сектор — это одна из наиболее перспективных отраслевых идей на рынке сейчас, — отмечает Константин Кирпичев. — Другое дело, что на российском фондовом рынке акций таких компаний ограниченное число („Яндекс“ и Mail.ru), а на глобальном выбор более широкий. Поэтому имеет смысл изучить портфель фонда, в который собираетесь инвестировать». Андрей Шенк из «Альфа-Капитала» обращает внимание на то, что многие компании из IT-сектора сейчас торгуются на уровнях выше своих исторических средних. Отчасти это объясняется тем, что последние несколько кварталов компании демонстрируют двузначные темпы роста прибыли. Но вопрос в том, смогут ли они сохранять такие темпы роста в будущем, подчеркивает аналитик. «Глобальные IT-компании действительно стали одним из лидирующих секторов после кризиса 2008 года — индекс NASDAQ Composite за эти годы вырос в четыре раза. Мы полагаем, что это движение гораздо ближе к своему концу, чем к началу. Доля отраслевых фондов в портфеле неискушенного инвестора должна быть существенно ограничена», — уверен управляющий активами УК «Открытие» Виталий Исаков.

Эксперты советуют обращать внимание не на отраслевые фонды, а на фонды, ориентированные на более широкие классы активов. «Отраслевые фонды предполагают ограничения в инвестиционной декларации, что снижает пространство для маневра управляющего. Инвестировать в них целесообразно только в том случае, если инвестор уверен в какой-то идее и готов брать на себя дополнительный риск», — поясняет Андрей Шенк. Виталий Исаков назвал привлекательной возможностью фонды, ориентированные на развивающиеся рынки, а также европейские акции. «Мы рекомендуем делать ставку на широкий рынок акций, то есть либо на индекс, либо на активно управляемый портфель акций — лидеров своих секторов», — заключает Константин Кирпичев.

Источник:

Banki.ru

Все

Все

Комментарии