- Интервью

- Отчеты о конференциях

- Цифровая трансформация

- Электронный документооборот

- Финансы: стратегия и тактика

- Общие центры обслуживания

- Информационные технологии

- Финансовая отчетность

- Риск-менеджмент

- Технологии управления

- Банки и страхование

- Кадровый рынок и управление персоналом

- Управление знаниями

- White Papers

- Финансы и государство

- CFO-прогноз

- Карьера и дети

- CFO Style

- Советы по выступлению на конференциях

- Обзоры деловых книг и журналов

- История финансов

- Свободное время

- Цитаты

КОНФЕРЕНЦИИ

Все

Все

-

2 декабря 2024 года по 27 марта 2025 года

Москва -

2 апреля 2025 года

Москва -

8 апреля 2025 года

Москва -

10-11 апреля 2025 года

Москва -

18 апреля 2025 года

Москва -

22-23 апреля 2025 года

Москва

Управление стоимостью компании на основе взаимодействия со стейкхолдерами

16.07.2013

Создание, приращение и коммуникация стоимости является основным KPI менеджмента публичных компаний. Стоимость бизнеса – это цифровое представление полезности владения бизнесом для инвестора. Проблема заключается в том, что публикуемая финансовая отчетность не способна предоставить инвесторам информацию об устойчивости денежных потоков компании через 10 и 50 лет, позволяя тем самым оценить целесообразность владения бизнесом.

Теймураз Вашакмадзе, главный инвестиционный стратег, Centmillion AG; основатель и руководитель фин-модель.ру

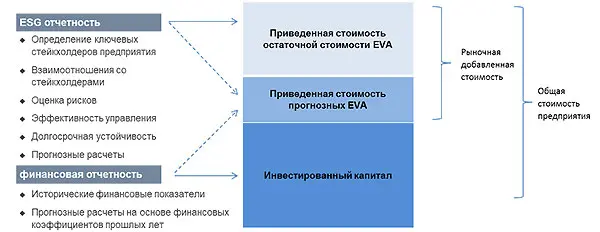

Если мы рассмотрим стоимость предприятия, используя модель EVA[1] (экономическая добавленная стоимость), то увидим, что фундаментальная стоимость компании складывается из двух компонентов: инвестированного капитала и рыночной добавленной стоимости. Рыночную добавленную стоимость иногда называют интеллектуальной стоимостью. В свою очередь рыночная добавленная стоимость также разделяется на две составляющих: приведенную стоимость прогнозных EVA и приведенную стоимость остаточной стоимости EVA (см. рисунок 1).

Рис. 1

Фондовый рынок показывает, что в среднем лишь 30% рыночной капитализации формируются инвестированным капиталом, а 70% – это рыночная добавленная стоимость (интеллектуальный капитал). Важно, что более 50% рыночной капитализации компании может формироваться за счет остаточной стоимости EVA. Таким образом, для инвесторов необходимы нефинансовые показатели, которые позволят ему судить об устойчивости бизнес-модели в более чем 10-летней перспективе.

В последние годы многие компании стали публиковать отчеты, где идет попытка раскрытия информации по ESG- (environmental, social and governance) факторам, то есть учет экологических и социальных факторов, а также вопросов корпоративного управления. Именно корпоративная социальная отчетность, которая раскрывает деятельность компании по ESG-факторам, и выступает дополнительным источником нефинансовой информации. С помощью данной информации инвесторы могут определить, каким образом компания взаимодействует с ключевыми стейкхолдерами, и тем самым оценить, насколько устойчивы свободные денежные потоки в будущем.

Стейкхолдеры – это группы, организации или индивидуумы, на которые влияет компания и от которых она зависит. Выделяют внутренных и внешних стейкхолдеров. К внутренним стейкхолдерам относятся: собственники, топ-менеджмент и персонал компании. К внешним стейкхолдерам относятся клиенты, поставщики, власть (местная и государственная), кредиторы, инвесторы, конкуренты, местные сообщества и др. К ключевым стейкхолдерам относятся группы, которые напрямую оказывают влияние на свободные денежные потоки компании. По данным американского фонда гражданских исследований (CRDF) 72% предпринимателей по всему миру признают, что успешные бизнесмены учитывают интересы не только акционеров, но и более широких заинтересованных групп: покупателей, сотрудников, поставщиков и местных сообществ.

Чтобы не быть голословным, скажу, что уже опубликованы методические рекомендации для инвестиционных аналитиков по включению ESG в финансовый анализ и при оценке компании, такими авторитетными организациями как: Институт сертифицированных финансовых аналитиков (CFA) и Общество профессиональных инвесторов Германии (DVFA). А ведущие инвестиционные банки, например, Goldman Sachs еще в 2006 году внедрили ESG для целей инвестиционного исследования.

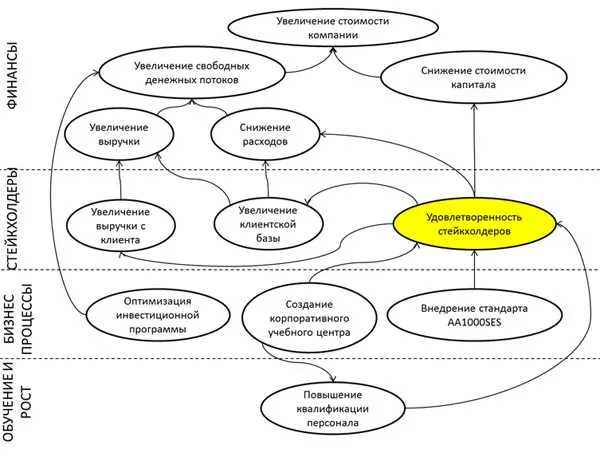

Все это приводит нас к тому, что для управления стоимостью менеджеры компании должны учитывать интересы стейкхолдеров, заниматься управлением взаимоотношениями со стейкхолдерами и раскрывать информацию об этом инвесторам. Для управления стоимостью компании менеджментом может использоваться сбалансированная система показателей (ССП), которая была предложена Нортоном и Капланом. Напомню, в сбалансированной системе показателей происходит декомпозиция стратегии на 4 перспективы (финансы, клиенты, бизнес-процессы и обучение и рост). Подобная декомпозиция стратегии позволяет перевести стратегию на операционный уровень и определить KPI (ключевые показатели деятельности), с помощью которых менеджмент компании сможет понять, не находится ли под угрозой достижение стратегических целей, и за счет чего произошло отклонение от прогнозируемых показателей.

В отличие от классической ССП, я предлагаю расширить клиентскую составляющую и рассматривать в ней не только клиентов, но и всех стейкхолдеров организации. Подобная ССП позволит учитывать интересы всех стейкхолдеров при разработке стратегии и, тем самым, максимизировать стоимость компании (см. рисунок №2).

Рис. 2

В методологии ССП первым этапом является построение стратегической карты. Для создания стратегической карты используется причинно-следственный принцип, чтобы показать взаимосвязь между перспективами. На рисунке №3 представлена типовая стратегическая карта, где на увеличение стоимости компании влияет удовлетворенность стейкхолдеров компании.

Рис. 3

Бизнес-кейс

Компания МХК «ЕвроХим», крупный игрок международного рынка азотных удобрений, увидев все тренды, с 2006 года начала раскрывать информацию по ESG-факторам. Первый отчет охватывал период 2001-2005 гг. Данный шаг является логичным, так как компания собирается в будущем проводить IPO, и ей необходимо продемонстрировать, что компания учитывает интересы всех стейкхолдеров и тем самым достигает максимизации акционерного капитала.

Компания МХК «ЕвроХим» выделяет 15 групп заинтересованных сторон. Однако на сегодняшний день компания не имеет KPI по удовлетворённости стейкхолдеров, следовательно, происходит «слепое» управление стейкхолдерами предприятия.

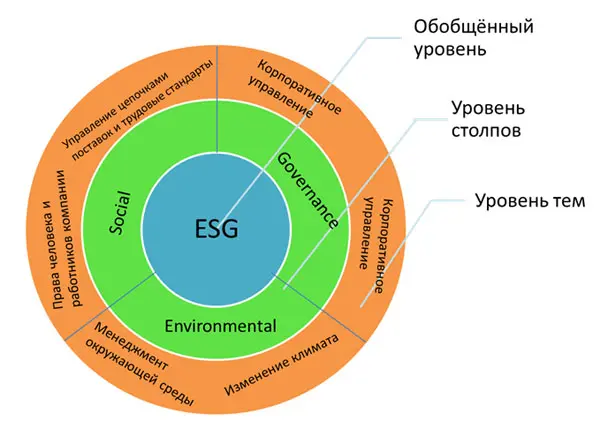

Понимая ситуацию, при управлении стратегическими проектами компании решила найти и внедрить показатель, который не только измеряет качество взаимодействия со стейкхоолдерами, но и используется международными инвесторами при оценке компании. Руководитель управления стратегических проектов компании вместе с автором данной статьи провели анализ существующих методик и пришли к выводу, что необходимо использовать методологию FTSE4Good ESG Ratings. По методологии FTSE4Good ESG Ratings индикатор ESG может иметь максимальный балл 5. Для получения цифрового значения балла необходимо оценить риски и эффективность работы компании по следующим направлениям: права человека и работников в компании, управление цепочками поставок и трудовые стандарты, корпоративное управление, коррупция, менеджмент окружающей среды и изменение климата.

Автор предложил показатель ESG включить в модифицированную ССП как ключевой показатель по удовлетворению стейкхолдеров компании.

Ниже представлен пример расчёта ESG показателя для компании ОАО «МХК «Еврохим».

В статье не будет изложена полностью методология расчета показателя ESG, однако будет продемонстрирован расчет показателя ESG для компании МХК «ЕвроХим».

В соответствии с подходом, применяемым в методологии FTSE4Good ESG Ratings, выделяют 3 уровня рисков и показателей:

- уровень тем;

- уровень столпов;

- обобщенный уровень.

Рис. 4

На уровнях столпов и тем происходит расчет риска и показателя, а на обобщенном уровне происходит расчет итогового значения ESG.

Расчет показателя ESG на основе методики FTSE4Good происходит по следующему алгоритму.

1. Определение тематического риска и показателя (theme risk and score)

Для каждой компании тематический риск находится от 0 до 3 (0 – отсутствие риска, а 3 высокий риск), а тематический показатель от 0 до 5 (0 – информация не раскрывается, 5 – лучшая практика (best practice)).

В таблице №1 представлены значения по тематическим рискам и показателям для компании ОАО «МХК «ЕвроХим». Расчеты осуществлены автором на основе критериев указанных в FTSE4Good ESG Ratings Thematic Criteria and Scoring Framework после интервьюирования начальника управления стратегических проектов компании.

|

Тема |

Риск |

Показатель |

|

Менеджмент окружающей среды (Environmental management) |

3 |

4 |

|

Изменение климата (Climate change) |

3 |

2 |

|

Права человека и работников компании (Human and labor rights) |

2 |

3 |

|

Управление цепочками поставок и трудовые стандарты (Supply chain and labor standards) |

3 |

3 |

|

Противодействия взяточничеству (Countering bribery) |

3 |

3 |

|

Корпоративное управление (Corporate governance) |

2 |

4 |

Таблица №1. Значения по тематическим рискам и показателям для компании ОАО «МХК «ЕвроХим»

2. Расчет риска и показателя на уровне столпов (pillar level risks and scores)

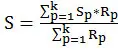

Для расчета риска на уровне столпов используется следующая формула: ![]() , где

, где

![]() – риск на уровне столпа

– риск на уровне столпа

![]() – тематический риск

– тематический риск

n – количество тем в столпе.

Для расчета показателя на уровне столпов используется следующая формула: ![]() , где

, где

![]() – показатель на уровне столпа

– показатель на уровне столпа

![]() – тематический показатель.

– тематический показатель.

В таблице №2 представлены расчеты риска и показателя на уровне столпов (pillar level risks and scores) для компании ОАО «МХК «ЕвроХим».

|

Столп |

Риск |

Показатель |

|

Окружающая среда (environmental pillar) |

3 |

3 |

|

Социальные факторы (social pillar) |

2,5 |

3 |

|

Корпоративное управление (corporate governance) |

2,5 |

3,4 |

Таблица №2. Значения риска и показателя на уровне столпов для компании ОАО «МХК «ЕвроХим»

3. Расчет итогового значения ESG

Для расчета итогового значения показателя ESG используется следующая формула:  , где

, где

S – итоговый показатель ESG.

Таким образом, согласно таблицам №1 и №2, итоговое значение ESG для компании ОАО «МХК «ЕвроХим» составляет 3,13. Как уже отмечалось выше, максимальный показатель это 5.

Внедрив показатель ESG, компания сможет регулярно отслеживать динамику в области взаимоотношения со стейкхолдерами. Также показатель ESG может использоваться как бенчмарк. Например, одна из крупнейших мировых компаний в отрасли удобрений, норвежская компания Yara International, имеет индикатор ESG на уровне 4,3. Это означает не только, что с учетом имеющихся рисков и действий в сфере ESG компания МХК «ЕвроХим» хуже взаимодействует со стейкхолдерами. Как следствие, долгосрочные риски у нее выше, и инвесторы, при прочих равных, не будут готовы платить премию за акции компании МХК «ЕвроХим» по сравнению с Yara International.

Теймураз Вашакмадзе, главный инвестиционный стратег, Centmillion AG; основатель и руководитель фин-модель.ру

[1] Модель EVA – является зарегистрированной торговой маркой консалтинговой компании «Stern Stewart & Co и используется для оценки экономической прибыли. EVA = (ROIC – WACC) * IC, где ROIC – рентабельность инвестированного капитала, WACC – средневзвешенная стоимость капитала, IC – инвестированный капитал.

Комментарии