- Интервью

- Отчеты о конференциях

- Цифровая трансформация

- Электронный документооборот

- Финансы: стратегия и тактика

- Общие центры обслуживания

- Информационные технологии

- Финансовая отчетность

- Риск-менеджмент

- Технологии управления

- Банки и страхование

- Кадровый рынок и управление персоналом

- Управление знаниями

- White Papers

- Финансы и государство

- CFO-прогноз

- Карьера и дети

- CFO Style

- Советы по выступлению на конференциях

- Обзоры деловых книг и журналов

- История финансов

- Свободное время

- Цитаты

КОНФЕРЕНЦИИ

Все

Все

-

2 апреля 2025 года

Москва -

8 апреля 2025 года

Москва -

10-11 апреля 2025 года

Москва -

18 апреля 2025 года

Москва -

22-23 апреля 2025 года

Москва -

24 апреля 2025 года

Москва

Методические рекомендации по расчету стоимости собственного капитала для российских непубличных компаний

27.08.2012

|

|

Теймураз Вашакмадзе, старший преподаватель кафедры бизнеса и управленческой стратегии ИБДА РАНХиГС, главный инвестиционный стратег CentmillionAG |

Определение ставки дисконтирования является одним из ключевых в инвестиционной оценке. В своей работе Теймураз Вашакмадзе подробно рассматривает методики расчёта стоимости собственного капитала для непубличных компаний из развивающихся рынков, а также приводит основные ошибки, которые допускаются при расчете стоимости собственного капитала для непубличных компаний из развивающихся рынков.

Теория оценки стоимости собственного капитала на развивающихся рынках

Ставка дисконтирования является ключевым параметром для оценки инвестиционных проектов предприятия. Использование некорректной ставки дисконтирования может привести к ошибкам при принятии инвестиционных решений.

В корпоративных финансах в качестве ставки дисконтирования используется средневзвешенная стоимость капитала (WACC, weightedaveragecostofcapital). WACC рассчитывается по следующей формуле:

![]()

Где,

Re – стоимость собственного капитала

Rd – стоимость заемного капитала

We – доля собственного капитала в структуре капитала компании

Wd – доля заемного капитала в структуре капитала компании

T – ставка налога на прибыль.

В данной статье, речь пойдет о методике расчета стоимости собственного капитала. Стоимость собственного капитала рассчитывается на основе модели оценки долгосрочных активов (CAPM, capital asset pricing model), которая была предложена У. Шарпом (Sharpe, 1964).

Модель САРМ говорит о том, что ожидаемая доходность инвестора складывается из 2х компонентов: безрисковой ставки доходности (Rf) и премии за риск инвестирования в акционерный капитал (ERP). Сама же премия за риск корректируется на систематический риск актива. Систематический риск обозначается коэффициентом бета (b). Таким образом, если коэффициент бета больше 1, это означает, что актив представляется более рисковым, чем рынок, и тем самым ожидаемая доходность инвестора будет выше. Ну, а если коэффициент бета меньше 1, это означает, что актив представляется менее рисковым, чем рынок, и тем самым ожидаемая доходность инвестора будет ниже.

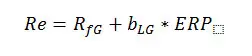

Ниже представлена формула САРМ:

![]()

Где,

Rf – безрисковая ставка доходности

b – бета коэффициент (систематический риск)

ERP – премия за риск инвестирования в акционерный капитал

Возникает закономерный вопрос, как использовать модель САРМ для российских непубличных компаний, и какие данные использовать в формуле.

Переиро в своей книге (Pereiro, 2002) выделяет глобальный САРМ и локальный САРМ, где страновой риск не корректируется на систематический риск, однако Дамодаран в одной из своих работ (Damodaran, 2011) говорит о том, чтострановой должен корректироваться набета коэффициент.Лимитовский в своей книге (Лимитовский, 2008) приводит обе методики корректировки странового риска.Таким образом, можно говорить о 3х подходах для расчета стоимости собственного капитала для компаний из развивающихся рынков (см. диаграмму).

Подходы расчета САРМ для развивающихся рынков:

·Глобальный САРМ. Данный подход базируется на следующем предположении: высокая взаимозависимость и интеграция финансовых рынков, а также возможность инвестора из любой точки мира совершать транзакции на любых рынках с минимальными транзакционными издержками приводит к диверсификации странового риска.

Таким образом, формула расчета стоимости собственного капитала выглядит следующим образом:

Где,

RfG– глобальная безрисковая ставка доходности

bLG - бета коэффициент для компаний из развивающихся рынков,рассчитанный по отношению к глобальному рынку

![]() –премия за риск инвестирования в акционерный капитал

–премия за риск инвестирования в акционерный капитал

· Локальный САРМ (страновой риск корректируется набета коэффициент). Сторонники данного подхода предполагают, что страновой риск нельзя диверсифицировать, однако размер странового риска зависит от отрасли.

Таким образом, формула расчета стоимости собственного капитала выглядит следующим образом:

![]()

Где,

RfG- глобальная безрисковая ставка доходности

bLL- бета коэффициент для компаний из развивающихся рынков, рассчитанный по отношению к локальному рынку

![]() –премия за риск инвестирования в акционерный капитал

–премия за риск инвестирования в акционерный капитал

C – премия за страновой риск

· Локальный САРМ (страновой риск не корректируется набета коэффициент). Сторонники данного подхода предполагают, что страновой риск нельзя диверсифицировать и для всех отраслей присущ одинаковый страновой риск.

Таким образом, формула расчета стоимости собственного капитала выглядит следующим образом:

![]()

или

![]()

Где,

RfL– локальная безрисковая ставка доходности. Рассчитывается, как RfG+C

RfG- глобальная безрисковая ставка доходности

bLL- бета коэффициент для компаний из развивающихся рынков, рассчитанный по отношению к локальному рынку

![]() –премия за риск инвестирования в акционерный капитал

–премия за риск инвестирования в акционерный капитал

C– премия за страновой риск

Давайте разберемся, что означает глобальная безрисковая ставка доходности. Глобальная безрисковая ставка доходности – это доходность по такому финансовому инструменту, который доступен инвесторам со всего мира и что очень важно данный инструмент должен быть очень ликвидным и получение дохода должно быть гарантировано мировой державой.

В настоящее время к такому инструменту можно отнести государственные облигации США, Германии, Англии и Швейцарии. Получается, лишь на основе вышеуказанных валют можно изначально рассчитать стоимость собственного капитала. Следовательно, глобальный САРМ не позволяет рассчитать стоимость собственного капитала непосредственно в рублях. Позже в статье будет дана методика перевода стоимости собственного капитала из одной валюты в другую.

Локальная безрисковая ставка доходности включает в себя глобальную безрисковую ставку и страновой риск. Таким образом, локальная безрисковая ставка может быть рассчитана как в долларах, так и в национальной валюте. Получается, лишь локальная САРМ, где страновой риск не корректируется на систематический риск, позволяет рассчитать данный коэффициент в локальной валюте.

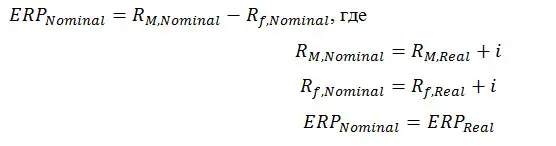

Как можно заметить, во всех трех подходах используется одинаковая премия за риск инвестирования в акционерный капитал. Почему? Во-первых, премия за риск инвестирования в акционерный капитал не зависит от инфляционных ожиданий, так номинальная ERPравна реальнойERP.

Где,

i – ожидаемая инфляция

Во-вторых, мы считаем, что премия за риск инвестирования в акционерный капитал является универсальным для всех инвесторов.Таким образом, если ERPне зависит от инфляционных ожиданий и она универсальна, то c некоторыми допущениями корректно использовать ожидаемуюERPдля рынка США для российских компании, так как американский рынок является наиболее ликвидным диверсифицированным рынком в отличие от рынков других стран. Хотя более точным представляется расчет ожидаемой ERPпо индексу MSCIWorld.

Ниже в таблице представлено подробное описание методик расчета каждого члена уравнения САРМ в долларах или рублях.

|

|

Подходы расчета САРМ для развивающихся рынков | ||

|

|

Глобальный САРМ |

Локальный САРМ (страновой риск корректируется набета коэффициент). |

Локальный САРМ (страновой риск не корректируется набета коэффициент) |

|

Валюта |

Долл. США |

Долл. США |

Долл. США и Рубли |

|

Глобальная безрисковая ставка доходности |

Доходность по 10-ти летним американским облигациям |

Доходность по 10-ти летним американским облигациям |

Доходность по 10-ти летним американским облигациям лишь для расчета стоимости в долл. США |

|

Локальная безрисковая ставка доходности |

Не используется |

Не используется |

Доходность по ОФЗ |

|

Страновой риск |

Не используется |

Рассчитывается как разность между доходностью еврооблигации России и американскими государственными облигациями |

Если расчеты осуществляются в рублях, то в доходности ОФЗ уже сидит страновой риск. Если расчеты осуществляются в долларах США, то рассчитывается как разность между доходностью еврооблигации России и американскими государственными облигациями |

|

Бета коэффициент |

Используется глобальный бета. То есть рассчитывается корреляция и стандартные отклонения доходности компании и рынка. В качестве рынка берется индекс MSCIWorld. Если акции компании номинированы в рублях, то необходимо перевести в долл. США. |

Используется локальный бета. То есть рассчитывается корреляция и стандартные отклонения доходности компании и рынка. В качестве рынка берется локальный индекс RTSI. Если акции компании номинированы в рублях, то необходимо перевести в долл. США. |

Используется локальный бета. То есть рассчитывается корреляция и стандартные отклонения доходности компании и рынка. Если стоимость капитала рассчитывается в долларах, то в качестве рынка берется локальный индекс RTSI, и если акции компании номинированы в рублях, то необходимо перевести в долл.США. Если стоимость капитала рассчитывается в рублях, то в качестве рынка берется локальный индекс ММВБ и значение акции берется в рублях, если акции компании номинированы в долларах, то необходимо перевести в рубли. |

|

Премия за риск инвестирования в акционерный капитал |

Предпочтительно использовать ожидаемую impliedERP. Если говорим о том, что рынок эффективен и текущая цена отражает ожидания участников, то необходимо использовать ожидаемую премию. |

Предпочтительно использовать ожидаемую impliedERP. Если говорим о том, что рынок эффективен и текущая цена отражает ожидания участников, то необходимо использовать ожидаемую премию. |

Предпочтительно использовать ожидаемую impliedERP. Если говорим о том, что рынок эффективен и текущая цена отражает ожидания участников, то необходимо использовать ожидаемую премию. ERP в рублях равняется ERPв долларах, так как премия за риск инвестирования в акционерный капитал не зависит от инфляционных ожиданий. |

Расчет стоимости собственного капитала 3-мя методами для компании Лукойл

Далее пошагово мы на примере компании Лукойл рассчитаем стоимость собственного капитала, используя все 3 подхода (все расчеты осуществлены на 25 июня). После того как читатель ознакомится с техникой расчета стоимости собственного капитала для публичной компании из развивающихся рынков, мы перейдем к оценке стоимости собственного капитала для непубличных компаний.

Для начала давайте рассчитаем бета коэффициенты. Мы будем использовать месячные доходности за последние 4 лет (01/07/2008 – 01/06/2012).

|

№ |

Глобальный бета |

Локальный бета ($) |

Локальный бета (руб.) |

|

1 |

Стандартное отклонение доходности MSCIWorld = 6,5% |

Стандартное отклонение доходности RTSI = 13,18% |

Стандартное отклонение доходности ММВБ = 9,74% |

|

2 |

Стандартное отклонение доходности Лукойл в долл. США = 11,23% |

Стандартное отклонение доходности Лукойл в долл. США = 11,23% |

Стандартное отклонение доходности Лукойл в рублях = 9,15% |

|

3 |

Корреляция доходностей MSCIWorld и Лукойл = 23,79% |

Корреляция доходностей RTSI и Лукойл = 87,07% |

Корреляция доходностей ММВБ и Лукойл = 82,98% |

|

|

Бета коэффициент = 0,41 |

Бета коэффициент = 0,74 |

Бета коэффициент = 0,78 |

|

|

Расчет: 2*3/1 |

Расчет: 2*3/1 |

Расчет: 2*3/1 |

Далее нам понадобятся следующие данные:

· Доходность по американским 10-ти летним облигациям составляет 1,62% (источник: http://www.federalreserve.gov/)

· Доходность по российским еврооблигациям Россия2022 в долл. США составляет 4,00% (источник: rusbonds.ru)

· Доходность по ОФЗ-26205-ПД, наиболее близкому к 10-ти летним облигациям, составляет 8,61% (источник: rusbonds.ru)

· Ожидаемая премия за риск инвестирования в акционерный капитал (impliedERP) составляет 6,54% (источник: damodaran.com)

· Инфляционные ожидания в США рассчитываются на основе разницы между доходностью государственных облигаций США и доходностью облигаций США, защищённых от инфляции. Таким образом, инфляционные ожидания составляют = 2,12%.

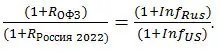

· Инфляционные ожидания в РФ берутся на основе доходности еврооблигации Россия 2022, ОФЗ-26205-ПДи ожидаемой инфляции в США. Таким образом, инфляционные ожидания составляют = 6,7%.

Пояснения в расчётах ожидаемой инфляции в РФ:Согласно эффекту Фишера реальная доходность ОФЗ-26205-ПД и Россия 2022 должны находиться на одном уровне и разница в доходности должна объясняться инфляционными ожиданиями в рублях и долл. США

Таким образом, если решить равенство ![]() то получается, что игроки финансового рынка в ценах закладывают инфляционные ожидания в России науровне 6,7%.

то получается, что игроки финансового рынка в ценах закладывают инфляционные ожидания в России науровне 6,7%.

Расчёт стоимости собственного капитала в долларах США:

1. Стоимость собственного капитала Лукойл на основе глобального подхода равна:

Re=1.62%+0.41*6.54%=4.30%

2. Стоимость собственного капитала Лукойл на основе локального подхода (страновой риск корректируется набета коэффициент) равна:

Re=1.62%+0.74*(6.54%+2,38%)=8,22%

3. Стоимость собственного капитала Лукойл на основе локального подхода (страновой риск не корректируется набета коэффициент) равна:

Re=1.62%+0.74*6.54%+2,38%=8,84%

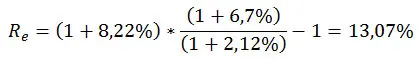

Расчёт стоимости собственного капитала в рублях:

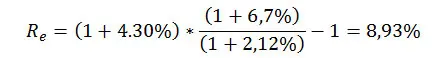

Для первых двух подходов мы долларовую доходность будем переводить в рублевую на основе инфляционных ожиданий по формуле

![]()

1. Стоимость собственного капитала Лукойл на основе глобального подхода равна:

2. Стоимость собственного капитала Лукойл на основе локального подхода (страновой риск корректируется набета коэффициент) равна::

3. Стоимость собственного капитала Лукойл на основе локального подхода (страновой риск не корректируется на бета коэффициент) может быть посчитана на в рублях на основе локальной беты в рублях и:

![]()

Методы расчета стоимости собственного капитала для непубличных компаний из развивающихся рынков.

Теперь давайте обсудим расчет стоимости собственного капитала для непубличной компании. Прирасчета стоимости собственного капитала в формуле добавляются несистематические риски, так называемые S1 и S2.

S1 – премия за размер компании. Отражает дополнительную надбавку за вложение в компании маленьких размеров.

S2 – специфический риск. С помощью данного фактора мы хотим отразить специфические риски, которые не были учтены в предыдущих показателях.

Ниже представлены формулы по 3-м подходам для непубличной компании:

· Глобальный САРМ.

![]()

· Локальный САРМ (страновой риск корректируется набета коэффициент).

· Локальный САРМ (страновой риск не корректируется набета коэффициент).

![]()

или

![]()

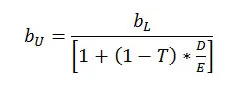

Однако как для непубличных компаний рассчитать бета коэффициент. В этом случае мы будем использовать синтетический подход. То есть будем использовать бета Хамады (Hamada, 1972). То есть на основе безрычаговой беты (бета отрасли) рассчитаем рычаговую бета для анализируемой компании.

То есть для расчёта беты коэффициента для непубличной компании нам необходимо подготовить следующую таблицу:

|

Компания |

Бета коэффициент |

Налоговый щит (1-Т) |

D/E |

|

Аналог 1 |

b1 |

(1-Т)1 |

D/E1 |

|

Аналог 2 |

b2 |

(1-Т)2 |

D/E2 |

|

… |

… |

… |

… |

|

Аналог n |

bn |

(1-Т)n |

D/En |

|

Среднее |

|

|

|

В таблице у нас компании аналоги, которые торгуются на фондовом рынке. Для каждой компании мы считаем бета коэффициент, налоговый щит и коэффициент долговой нагрузку D/E. Далее считаем среднее значение бета коэффициента, налогового щита и коэффициента долговой нагрузку D/E по анализируемым аналогам. Следующим шагом является расчет безрычаговой беты коэффициента на основе преобразованной формулы Хамады:

Где,

bU– безрычаговый бета коэффициент

bL– рычаговый бета коэффициент

T – ставка налога на прибыль

D/E–коэффициент долг на собственный капитал

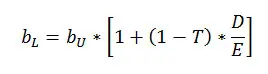

После того как мы рассчитали безрычаговый бета коэффициент мы воспользуемся формулой Хамады и подставим туда показатели непубличной компании, которую мы анализируем. Формула рычаговой беты коэффициента по Хамаде выглядит следующим образом:

Основные ошибки при расчете стоимости собственного капитала для компаний из развивающихся рынков

Напоследок мы перечислим основные ошибки, которые допускаются при расчете стоимости собственного капитала.

1. Использование в качестве безрисковой доходности исторической доходности по государственным облигациям за последние 5 лет;

2. Игнорирование валютных рисков. Если Вы обратили внимание, то только локальный САРМ, где страновой риск не корректируется набета коэффициент позволяет рассчитать стоимость собственного капитала изначально в рублях. Если используются другие подходы, то расчет сначала происходит в долларах США, а далее на основе инфляционных ожиданий можно перевести ставку в рубли;

3. Использование «экспертных» бета кожффициентов. Часто встречаются работы, где бета кожффициент берется как 1,5 или 2 так как компания рисковая. Подобный категорически неверен.

Заключение

В работе мы подробно разобрали методы, которые могут использоваться для расчета стоимости собственного капитала для непубличных компаний из развивающихся рынков. Даны рекомендации для корректного расчета стоимости собственного капитала.

В работе целенаправленно не делается выбор того или иного метода. Однако выделены основные ошибки, которые встречаются на практике при расчете стоимости собственного капитала помимо использования ошибочной методики.

Список литературы

1. Damodaran, Aswath. (2011), Equity Risk Premiums (ERP): Determinants, Estimation and Implications – The 2011 Edition (February 23, 2011). Available at SSRN: http://ssrn.com/abstract=1769064

2. Hamada, R.S. (1972), The Effect of the Firm's Capital Structure on the Systematic Risk of Common Stocks, The Journal of Finance, 27(2) (1972) 435-452.

3. Pereiro, Luis E. (2002), Valuation of Companies in Emerging Markets, A Practical Approach, John Wiley & Sons, Inc. 2002.

4. Sharpe, W.F. (1964), Capital Asset Prices: A theory of Market Equilibrium under Conditions of Risk, The Journal of Finance, 19(3) (1964) 425-442.

5. Лимитовский М.А. (2008), Инвестиционные проекты и реальные опционы на развивающихся рынках, 4-е издание, Издательство «ЮРАИТ», Москва 2008.

Комментарии