- Интервью

- Отчеты о конференциях

- Цифровая трансформация

- Электронный документооборот

- Финансы: стратегия и тактика

- Общие центры обслуживания

- Информационные технологии

- Финансовая отчетность

- Риск-менеджмент

- Технологии управления

- Банки и страхование

- Кадровый рынок и управление персоналом

- Управление знаниями

- White Papers

- Финансы и государство

- CFO-прогноз

- Карьера и дети

- CFO Style

- Советы по выступлению на конференциях

- Обзоры деловых книг и журналов

- История финансов

- Свободное время

- Цитаты

КОНФЕРЕНЦИИ

Все

Все

-

8 апреля 2025 года

Москва -

10-11 апреля 2025 года

Москва -

18 апреля 2025 года

Москва -

22-23 апреля 2025 года

Москва -

24 апреля 2025 года

Москва -

15-16 мая 2025 года

Москва

Отчет о конференции «Эффективное управление финансами в холдингах» (день 2)

17.07.2015

Первым выступил Товмас Папоян, руководитель по сопровождению инвестиционного процесса и контроллинга компании «МегаФон», с докладом «Инвестиции — инструмент для повышения операционной эффективности». Спикер рассказал о влиянии инвестиций на операционную деятельность компании; представил оптимальную структуру инвестиционного портфеля и описал принципы его формирования. Также спикер поделился опытом планирования и контроля проектов.

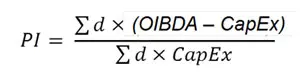

«Расскажу, как рассчитать индекс финансовой привлекательности. Финансовая привлекательность рассчитывается как средневзвешенное нормализованных баллов PI и DCF. Индекс прибыльности PI определяется следующей формулой:

где отношение суммы дисконтированных денежных потоков к сумме дисконтированных капитальных затрат показывает сколько денег заработано на каждый рубль инвестиций.

Денежный поток или DCF определяется такой формулой:

![]()

где денежные средства, генерируемые бизнесом после учета капитальных затрат рассчитывается как операционный денежный поток минус капитальные затраты».

Следующим выступил Антон Топильский, главный эксперт Дирекции управления финансовыми рисками в ИНТЕР РАО ЕЭС, с докладом «Управление процентным риском в текущих рыночных условиях». Он раскрыл особенности процентного риска; представил его модель и показал интерпретацию результатов. Спикер привел пример использования модели оценки процентного риска; рассказал об оптимизация с учетом валютной структуры кредитного портфеля и представил результаты, которых можно достичь, используя показанную им модель.

Следующим выступил Антон Топильский, главный эксперт Дирекции управления финансовыми рисками в ИНТЕР РАО ЕЭС, с докладом «Управление процентным риском в текущих рыночных условиях». Он раскрыл особенности процентного риска; представил его модель и показал интерпретацию результатов. Спикер привел пример использования модели оценки процентного риска; рассказал об оптимизация с учетом валютной структуры кредитного портфеля и представил результаты, которых можно достичь, используя показанную им модель.

«В основе модели процентного риска лежит имитационное моделирование кривых процентных ставок. Важно помнить, что горизонт моделирования — 10 лет, тогда как базовые сроки для анализа риска могут строиться и на менее продолжительный период: от 10 лет до 3 месяцев. Модель учитывает наличие вероятности шоков на рынке процентных ставок, аналогичные случившимся в 2008–2009 годах, а также специфику текущих низких ставок в EUR и USD. Она позволяет оценить ожидаемые процентные расходы и процентные риски каждой заданной структуры кредитного портфеля. Также модель позволяет оценить влияние новых кредитов или инструментов хеджирования на процентный риск».

Андрей Калинин, финансовый директор РЖД Интернешнл, рассказал, как организовать эффективную работу территориально удаленных подразделений. Он поделился опытом выбора правильной

«Говоря о разграничении полномочий между головным офисом и удаленными подразделениями, нужно помнить, что идеальная степень разграничения полномочий отсутствует в принципе. Компании на различных стадиях своего развития может применять различную степень централизации/децентрализации полномочий между головным офисом и удаленными подразделениями. Так, ситуация нормальных макроэкономических условий способствует децентрализации (гибкость и оперативность в принятии решений); кризис зачастую требует централизации ресурсов, в том числе финансовых. Формат дочерней компании предполагает в целом больший уровень самостоятельности, хотя на практике встречаются ситуации, когда

После

«Несколько советов финансовому подразделению компании:

- Внимательно изучайте бухгалтерские записи и сопоставляйте с известными вам фактами.

- Ведите тщательный мониторинг сделок.

- Своевременно информируйте службу внутреннего аудита (при наличии) и службу безопасности об угрозах мошенничества.

- Используйте дополнительные источники информации для проверки контрагентов.

- Требуйте пояснений и обоснований операций, вызывающих у вас сомнение.

- Проводите внезапные проверки расходования средств и активов, приобретенных (возведенных) в рамках бюджета.

- Не пренебрегайте анонимными информаторами».

Следующим выступил Владимир Попов, финансовый директор ИСК «ФОРТ», с докладом «Налоговые риски холдинговых структур: международный и российский аспекты». Спикер раскрыл основные тенденции международного налогового планирования и основополагающие документы 2014–2015; рассказал о нововведениях в вопросах КИК и налогового резидентства, обратив внимание на специальные исключения из КИК (отсутствие контроля у учредителя иностранной структуры). Он рассказал о мероприятиях Плана по BEPS, имеющих наибольший эффект для международных структур строительной отрасли; описал основные изменения в налоговом планировании и определил зоны риска. Владимир показал высокорисковые «фрагменты» международных структур финансирования и привел арбитражную практику по выявленным зонам риска.

«Изменения в налоговом планировании привели к образованию зон риска для российских налоговых резидентов:

- сбор налоговыми органами максимальной информации о бенефициарах;

- проверка деятельности российских резидентов с учетом доступных средств сбора информации о структуре владения и финансирования российских активов в целом;

- изучение структур владения и финансирования с точки зрения присутствия в них „кондуитных“ структур („взгляд сквозь“ структуры — по аналогии с „рисками вне РФ“);

- применение концепций „бенефициарного собственника дохода“ и „кондуитной“ компании, в том числе к прошлым периодам, открытым для налоговых проверок;

- потенциальные возможности распространения правил недостаточной капитализации на финансирование, полученное от иностранных „сестринских“ компаний».

Данная тема вызвала бурное обсуждение, которое переросло в панельную дискуссию «Построение эффективной налоговой политики в группе компаний», модератором которой стал Алексей Бесфамильный, начальник отдела трансфертного ценнообразования «ЕвроХима». Несмотря на то, что заявленными спикерами были только Владимир Попов, Андрей Мишанов, Антон Торопцев, руководитель налогового департамента Nissan Motor Corporation, и Софья Тараева, налоговый директор Tele2 России, многие участники конференции делились собственным опытом и с интересом дискуссировали на предложенные вопросы:

- Налоговые риски работы в группе компаний: вызовы

2015—2016 гг. - Налоговые риски, связанные с внутригрупповыми международными сделками.

- Деофшоризация: новые правила для контролируемых российских и иностранных компаний.

- Оптимизация

бизнес-процессов холдинга в сфере налогообложения.

После обеда Наталия Хмылова, руководитель дирекции внутреннего контроля Почты России, рассказала о мошеннических схемах при перечислении и оприходовании денежных средств. Спикер раскрыла предпосылки, виды и причины мошеннических действий; описала функции подразделений внутреннего контроля в процессе предотвращения мошеннических действий. Она показала регламентирующие документы:

- Политика в области внутреннего контроля;

- Положение о работе Линии доверия;

- Антикоррупционная политика;

- Регламент проведения проверок и аудитов.

Спикер представила возможные сценарии мошеннических действий при осуществлении операций с денежными средствами:

- «заимствование денежных средств (взяли с „намерением“ вернуть);

- не оприходование денежных средств, поступивших в оплату;

- фальсификация первичных документов и искажение отчетных данных;

- инсценировка ограбления;

- уничтожение первичных документов;

- подделка подписей;

- получение ДС по поддельным документам;

- удаление проведенных операций».

Она показала «зоны риска»; описала схему контроля операций с денежными средствами; привела примеры мер по снижению рисков мошеннических действий.

Завершил второй день Алексей Урусов, директор дирекции экономики и корпоративного планирования «Газпром нефти», докладом «Каковы основные риски, возникающие при реорганизации холдинга». Спикер рассказал о возможных рисках при централизации управления и концентрация полномочий по принятию решений, децентрализация холдинга, где корпоративный центр раздает полномочия, а также при внутреннем разделении бизнеса между разными бизнес единицами.

Завершил второй день Алексей Урусов, директор дирекции экономики и корпоративного планирования «Газпром нефти», докладом «Каковы основные риски, возникающие при реорганизации холдинга». Спикер рассказал о возможных рисках при централизации управления и концентрация полномочий по принятию решений, децентрализация холдинга, где корпоративный центр раздает полномочия, а также при внутреннем разделении бизнеса между разными бизнес единицами.

«Следующая опасность при централизации и децентрализации — телефоны, а точнее наличие номеров телефонов коллег. Как ни странно, люди не любят ими обмениваться, что приводит к неблагоприятным последствиям. При реорганизации холдинга я рекомендую собрать вместе менеджеров и сделать пятиминутка обмена телефонами для того, чтобы люди выставили прямые контакты. Это избавит вас и их от следующих отговорок на вопрос „Почему Вы этого не сделали?“: „У меня не было его номера телефона“, „Я не успел с ним связаться вовремя, потому что он не дал свой номер“

Чтобы приобрести материалы конференции, звоните по телефону

Отчет о первом дне конференции

Текст: Ирина Экзархо

Фото: Тэодолус Сунарджая

Комментарии